최근 디파이 열풍이 식으면서 디파이 토큰 가격도 최고점 대비 크게 하락했지만 디파이에 대한 관심은 여전히 높다. 업계는 중개자 개입 없이 스마트 컨트랙트로 다양한 금융 상품을 제공할 수 있는 초석이 마련됐다는 점을 높게 평가한다. 전통 금융 시장에 볼 수 없었던 자동화 마켓 메이커, 이자농사 등의 개념은 디파이의 차별성을 부각시키고 있다.

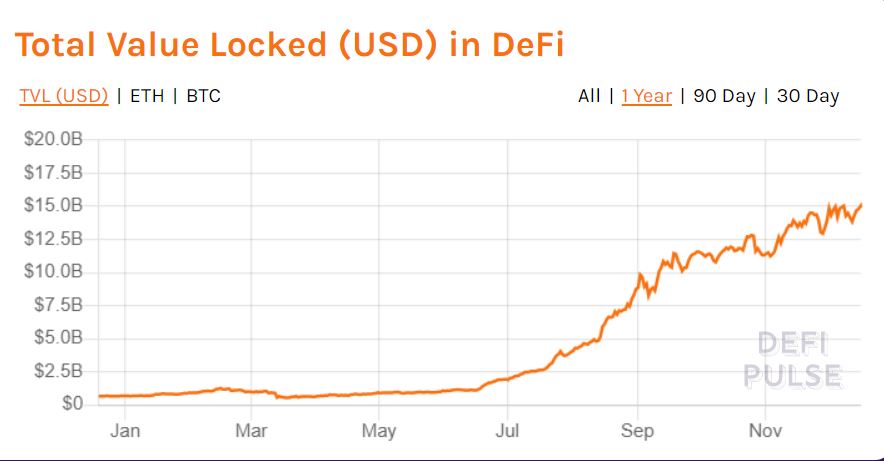

블로코는 ‘디파이. 2017년 ICO 열풍을 다시 한 번’이라는 제목의 보고서에서 “디파이는 암호화폐 시장을 뜨겁게 달궜고 여전히 관심을 받고 있는 키워드”라며 “2017년의 ICO 열풍이 그랬듯 수십 혹은 수백 배의 수익을 보여주며 마치 블랙홀처럼 시장의 유동성을 빨아들였다”고 분석했다. 실제로 12월 기준 각종 디파이 상품에 예치된(locked) 자금은 총 140억 달러로 반년 만에 10배 성장했다.

#대출부터 이자농사, 대선 예측시장까지… 올해 핫했던 디파이

보고서는 디파이를 ① 탈중앙 프로토콜 혹은 탈중앙 어플리케이션을 기반으로 ② 저축, 대출, 보험 등 다양한 금융 상품을 ③ 특정 주체 없이 자동화된 알고리즘을 통해 누구나 접근 가능하도록 만든 생태계라고 정의했다. 그러면서 기존 암호화폐에서 한 걸음 더 나아가 스마트폰과 다양한 가상자산 지갑 서비스를 통해 단순 가치의 전달에 집중했던 블록체인이 복잡하고 정교한 금융 모델로 확장된 형태라고 설명했다.

그렇다면 디파이에는 어떤 서비스가 존재할까. 보고서에 따르면 탈중앙 거래소(DEX)ㆍ대출(Borrowing and lending)ㆍ스테이블 코인(Stable coin)ㆍ예측 시장(Prediction market)ㆍ이자/수익률 농사(Yield Farming) 혹은 유동성 마이닝(Liquidity Mining)ㆍ합성자산(Synthetic asset) 등이 대표적이다.

이중에서 가장 빠르게 성장하고 있는 게 대출 플랫폼이다. 스마트 컨트랙트를 통해 대출자와 차입자를 연결하는 방식으로, 사용자는 보유한 암호화폐를 담보 삼아 다른 자산을 빌리거나 다른 사용자에게 빌려주는 대신 이자 수익을 얻는다. 이 과정에서 각 자산의 시장 가치를 판단하고 최소담보비율을 계산하는데 담보 비율이 낮아지면 청산하는 과정 모두 스마트 컨트랙트를 통해 자동 진행된다. 대표적인 대출 플랫폼은 컴파운드와 메이커다오 등이다.

이자농사는 올해 디파이 시장을 뜨겁게 달군 키워드다. 이자농사는 플랫폼에 암호화폐를 예치하는 방식으로 유동성을 제공하면 이에 따른 수식과 함께 거버넌스 토큰까지 추가로 받는 수익모델이다. 보고서는 “네트워크 참여자에게 보상을 준다는 측면에서 기존 채굴과정과 유사해 보이지만 채굴자에게만 한정적으로 인센티브가 제공되는 기존 채굴과 달리 해당 플랫폼의 모든 사용자에게 보상을 한다는 게 다르다”라며 “지난 3월 신세틱스와 올 6월 컴파운드가 인기몰이했다”고 분석했다.

올해 미 대선을 앞두고 예측 시장도 인기를 끌었다. 대표적인 예측 시장 플랫폼 어거에만 400만달러 이상 자금이 모였다. 폴리마켓에서도 전체 거래량의 91%가 대선 관련 베팅에 몰렸다.

#AMMㆍ포크 등 디파이 차별성 부각

올해 디파이 업계의 기술적 동향에 대해 보고서는 크게 세 가지를 제시했다. ^자동화 마켓 메이커(Automated Market MakerㆍAMM) ^비영구적 손실과 이자농사 ^포크라는 명목 하의 복제다.

먼저 자동화 마켓 메이커는 자동화 마켓 메이커는 수학적 공식을 바탕으로 특정 자산의 가격을 결정하는 알고리즘으로, 탈중앙거래소 대부분이 활용하고 있다. 보고서는 “구매자와 판매자가 각자의 희망 가격과 수량을 적어 일치하는 경우에만 거래가 성사되던 기존의 오더북 방식과 달리, 다양한 자산이 예치된 스마트 컨트랙트를 통해 거래가 성사되기에 즉시 거래 체결이 가능하다는 게 장점”이라고 설명했다.

비영구적 손실은 자동화 마켓 메이커 기반 거래 플랫폼의 유동성 공급자가 겪는 예치 자산 손실 가능성을 의미한다. 거래 플랫폼은 충분한 유동성 풀을 유지해야 하지만, 특정 자산의 가격 변동으로 인해 손실이 발생할 가능성이 생기는 것. 다시 말해, 유동성 풀에 예치하는 대신 자산을 단순 보유했을 때보다 자산의 총량이 줄어들 수도 있다는 것이다. 거래 플랫폼은 유동성의 대가로 비영구적 손실 + @에 해당하는 인센티브를 지급해야 하는데, 대다수는 거래/이자 수익과 더불어 별도의 거버넌스 토큰을 제공하기 시작했다. COMPㆍUNIㆍYFIㆍBAL 등이다. 하지만 거버넌스 토큰이 거래소에 상장되고 가격이 오르면서 플랫폼들 간 경쟁을 격화하는 계기가 됐다. 보고서는 “거버넌스 토큰이 가격 상승의 기대감을 품은 투자 목적으로 바뀌면서 거래 플랫폼 간 치킨게임이 시작됐다”고 지적했다.

자동화 마켓 메이커 기반 거래 플랫폼과 거버넌스 토큰에 대한 관심이 커지자 코드를 베껴 이름만 바꾼 유사 서비스들이 등장하기 시작했다. 모든 소스코드와 스마트컨트랙트 코드가 공개된 오픈소스 디파이의 장점을 악용한 것이다. 대표 사례가 유니스왑의 포크인 스시스왑이다. 보고서는 “스시스왑이 보다 높은 이자율과 보상을 내걸자 수일 만에 수백억원 규모의 유동성에 유니스왑에서 스시스왑으로 넘어왔다”며 “암호화폐 커뮤니티에선 이를 두고 ‘흡혈귀 프로토콜’이라고 조롱하기도 했다”고 설명했다. 반면, 원조 프로토콜의 부족함을 메꾸고 한 단계 개선된 형태의 포크 프로토콜도 등장했다. 컴파운드 포크인 크림이 대표적이다.

보고서는 “이렇듯 모두가 코드를 확인하고 검증하며, 참여할 수 있는 오픈소스 디파이 플랫폼 시장이 어떤 방향으로 흘러갈지 아무도 확신하지 못한다”고 분석했다. 그럼에도 디파이에 대한 인기는 여전히 식지 않고 있다. 블로코 김원범 대표는 “사람들이 디파이는 열광하는 이유는 간단하다. 기존 시장이 제도적, 사회적 장벽으로 인해 제공하지 못했던 새로운 금융 개념이 블록체인을 통해 현실화됐기 때문”이라고 말했다.