[서울=뉴스핌] 김현영 기자 = 비트코인을 비롯한 암호화폐는 오늘날 가장 변동성이 큰 거래 자산 중 하나인 만큼 암호화폐와 블록체인 기술에 안전하게 투자하는 방법은 상장지수펀드(ETF)를 이용하는 것이라는 시장 전문가들의 의견이 힘을 얻고 있다.

9일(현지시간) 마켓워치는 ‘블록체인 ETF가 답’이라는 주장을 뒷받침할 내용을 보도하면서 앰플러파이 트랜스퍼메이셔널 데이터 셰어링 ETF(Amplify Transformational Data Sharing ETF: BLOK)와 사이렌 나스닥 넥스젠 이코노미 ETF(Siren Nasdaq NexGen Economy ETF: BLCN)에 주목했다.

높은 변동성 외에도 비트코인 등 암호화폐에는 또 다른 위험이 있다고 마켓워치는 지적했다. 디지털 지갑에 비트코인을 보유하다가 비밀번호를 잃어버려 계좌에 접근하지 못하는 경우와 해킹 위험 등이 언급됐다.

실제로 지난 2012년 한 투자자가 7002개 비트코인을 보유한 계좌의 비밀번호를 잃어버린 일이 크게 회자됐는데, 이는 9월 7일 비트코인 가격인 4만6777달러를 기준으로 계산하면 3억2700만달러 이상을 날려버린 셈이다.

마켓워치는 가상화폐와 블록체인 기술을 사용하거나 개발하는 기업에 초점을 맞춘 ETF의 대표격인 BLOK와 BLCN이 2018년 1월 출시 이후 미국 달러화 기준으로 비트코인과 비교해 어떤 성과를 거뒀는지 주목했다.

액티브 펀드인 BLOK의 자산 규모는 약 13억달러로 현재 최대 규모다. 그 뒤를 따르는 BLCN은 2억9100만달러의 자산을 보유하며 지수를 추종하는 패시브 펀드다.

시장 조사업체 팩트셋 자료에 따르면 2018년 1월 17일부터 2021년 9월 8일까지 비트코인은 322% 상승했고, BLOK는 159%, BLCN은 104%의 수익률을 올렸다.

참고로 같은 기간 S&P500지수를 벤치마크로 추종하는 SPDR S&P 500 ETF 트러스트(SPY)는 72%, 나스닥100지수를 추종하는 인베스코 QQQ 트러스트(QQQ)는 136%의 수익률을 기록했다. BLOK의 수익률이 QQQ를 앞지르고 SPY 수익률의 2배가 넘은 것이다.

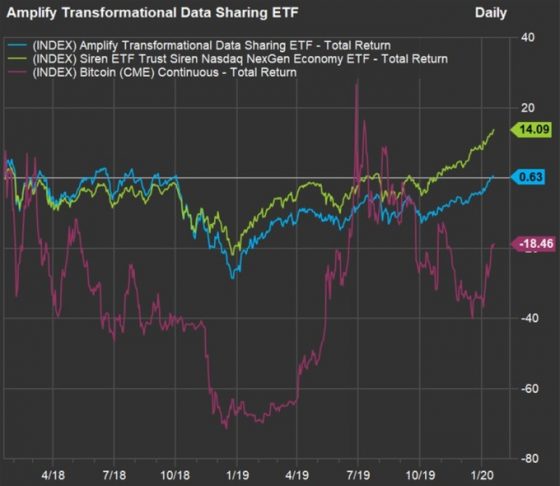

한편 팩트셋이 제공한 아래 차트를 보면 비트코인이 이들 ETF보다 훨씬 큰 변동성을 나타냈다.

BLOK와 BLCN이 출시되고 첫 2년간의 흐름을 살펴보면 비트코인의 변동성이 한층 두드러진다. 2018년 1월 17일부터 12월 14일까지 비트코인의 가치는 무려 71%나 떨어졌고, 첫 2년 동안 18% 하락했다. 같은 기간 BLCN은 14%, BLOK는 1% 상승했고 이들 ETF는 비트코인에 비해 변동성이 덜했다.

아울러 위 차트에서 나타나듯 2018년 비트코인의 폭락이 두드러진 때에도 BLCN은 비트코인은 물론이고 BLOK보다도 하락폭이 양호했고 이후 2년 동안에도 더 좋은 성과를 거뒀다.

현재 BLOK의 포트폴리오에 담긴 10대 종목과 비중은 ▲헛 8 마이닝(HUT, 6.9%) ▲마이크로스트래티지(MSTR, 5.5%) ▲매러선 디지털 홀딩스(MARA, 4.5%) ▲페이팔 홀딩스(PYPL, 4.5%) ▲스퀘어(SQ, 4.4%) ▲하이브 블록체인 테크놀로지스(HVBT, 3.9%) ▲갤럭시 디지털 홀딩스(GLXY, 3.9%) ▲엔비디아(NVDA, 3.8%) ▲코인베이스 글로벌(COIN, 3.6%) ▲비트팜즈(BITF, 3.6%)다.

앰플러파이의 크리스찬 마군 최고경영자(CEO)는 포트폴리오 다각화로 리스크가 낮아졌다고 강조하면서도 BLOK의 성과는 여전히 비트코인과 밀접한 관계가 있다고 인정했다. BLOK의 10대 종목은 전체 포트폴리오의 45%를 차지한다.

BLOK 포트폴리오에 편입된 기업들은 통상 45개 정도이며, 이들은 블록체인 기술을 개발했거나 연구하고 있어 직간접적으로 블록체인 기술로부터 수익이 발생한다. 토로소 인베스트먼츠가 편입될 종목 선정을 포함해 전반적인 투자전략을 관리한다.

BLCN의 포트폴리오에 담긴 10대 종목과 비중은 ▲후오비 테크놀로지 홀딩스(01611, 2.7%) ▲코인베이스 글로벌(COIN, 2.4%) ▲액센추어(ACN, 2.1%) ▲스퀘어(SQ, 2.1%) ▲어드밴스 마이크로 디바이스(AMD, 2.0%) ▲후지쯔(6702, 1.9%) ▲엔비디아(NVDA, 1.9%) ▲Z 홀딩스(4869, 1.9%) ▲매러선 디지털 홀딩스(MARA, 1.9%) ▲나스닥(NDAQ, 1.9%)이다.

2분기 말에 BLCN의 포트폴리오에 편입된 종목은 69개로 보통 BLOK보다 더 많은 종목을 보유하는 경향이 있다. 아울러 BLOK보다 종목당 비중이 적은 편이라 덜 집중되어 있다. BLCN의 10대 종목이 전체 포트폴리오에서 차지하는 비중은 21%에 불과하다.

같이 읽으면 좋을 기사