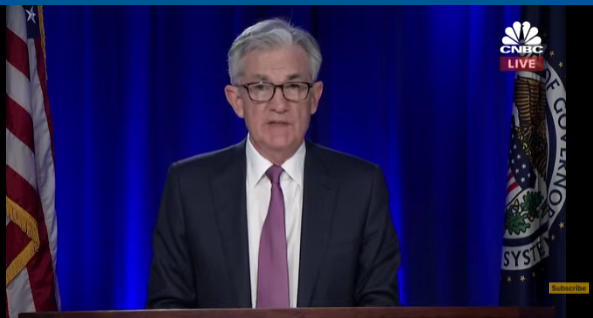

[블록미디어 James Jung 기자] 파월 의장 기자회견을 보면서 이런 생각이 들었습니다.

“말 실수를 하지 않으려고 준비를 철저히 했구나.”

파월 의장은 4일 새벽 3시 30분(한국시간) 1시간 남짓 진행된 회견에서 두 번이나 연준 성명서의 특정 부분을 반복해서 읽었습니다. “인플레이션이 일시적”이라고 한 곳인데요.

소비자물가가 30년래 최고 수준인데, 이게 어떻게 일시적(transitory)이냐고 기자들이 벌떼처럼 질문을 쐈습니다.

# “인플레는 일시적이다”

파월 의장은 흔들림 없이 문장을 읽어 내려갔습니다.

“Inflation is elevated, largely reflecting factors that are expected to be transitory. Supply and demand imbalances related to the pandemic and the reopening of the economy have contributed to sizable price increases in some sectors.”

사전적 의미로 ‘일시적’이 몇일인지, 몇주인지, 몇개월지, 혹은 몇년인지 문장에는 나와있지 않죠.

연준은 ‘일시적’이라는 뜻을 장황하게 풀어서 썼습니다.

“팬데믹과 경제 재개로 공급과 수요가 불균형을 이루고, 일부 경제 영역에서 상당한 가격 상승이 일어났다.”

이런 현상은 결국에는 지나간다. 그런 뜻에서 일시적이다. 단, 그 시점을 특정할 수 없다.

# 언어의 모호성 그러나 단호한 척이라도 해야

파월 의장은 언어의 모호성에 숨을 수 밖에 없습니다. 지금 일어나고 있는 물가 상승은 공급망의 문제이고, 연준이 제어할 수 있는 영역이 아니죠.

그렇다고 중앙은행이 “이건 내 일이 아니다”고 할 수는 없죠. 테이퍼링 강도를 상황에 맞게 조절하겠다는 것으로 얼버무릴 수 밖에요.

중앙은행이 시장을 쫓아가면서 정책을 펼치면 존재 이유가 없어집니다. 아무리 상황이 여의치 않아도 “나는 옳다. 상황은 내가 컨트롤한다. 우리가 데이터를 다 보고 있다” 이렇게 말해야 합니다.

# 의심하는 채권시장

자, 그러면 시장은 어떻게 받아들였을까요?

채권시장에 답이 있습니다. 장기 채권 수익률이 단기 채권 수익률보다 더 많이 올랐습니다.(일드 커브 스티프닝 Yield Curve Steepening)

연준이 미래의 인플레 압력을 컨트롤할 것인지 못믿겠다는 거죠. 그래서 만기가 긴 채권 금리가 더 많이 올랐습니다.

# 시나리오

시나리오 1 : 10년 만기 국채 수익률은 현재 1.6% 입니다. 이게 1.8%를 넘어 2~2.2%까지 상승하면, 연준이 내년에 허겁지겁 금리를 두 차례 정도 인상한다는 뜻입니다.

시나리오 2 : 연준이 “인플레 기대심리를 철저히 틀어 막는다, 연준을 믿는다”고 하면 장기 채권 수익률이 이렇게 오르지는 않을 겁니다.

만약 시나리오 1 상황이 되면 주식시장이 조정을 받을 것이고, 인플레 헤지를 위한 대체 투자 자산으로 자금이 몰릴 겁니다.

만약 시나리오 2 상황이 되면 주식, 특히 기술주, 테크주가 날라가겠죠.

그럼 디지털 자산시장은 뭐냐.

1과 2 어떤 경우에도 금과 디지털 골드(비트코인)에 불리한 것 같지는 않습니다.

# 어쨌든 인플레 헤지는 필요하다

인플레 헤지는 필요한 것(1)이고, 인플레 상승이 일시적으로 그친다고 해도(2) 저금리 상황이 지속된다면 금과 비트코인은 나름의 투자 매력을 유지하게 됩니다.

시나리오 1, 2에서 월가의 자금 유입 속도가 달라질 수는 있겠습니다.

장단기 채권 수익률 차이가 너무 급하게 벌어지면(과도한 스티프닝), 즉 시나리오 1 상황이 급격히 진행되면 자산시장 전체가 위기를 맞을 수 있습니다.

주식, 채권, 대체 투자 자산 모두가 어려움에 처하는 거죠.

금리 상승 속도만 제어된다면 테이퍼링과 비둘기 파월은 디지털 자산시장에 호재입니다.

JJ 기자가 영상으로 정리했습니다.

방송 보기

유튜브 바로가기

같이 읽으면 좋을 기사