[뉴욕 = 장도선 특파원] 연방준비제도(연준)가 매파적 정책 기조를 강화하면서 미국 주식 펀드에서의 대규모 자금 이탈이 이제 막 시작됐다고 뱅크 오브 아메리카(BofA) 전략가들이 지적했다.

22일(현지시간) 블룸버그에 따르면 BofA 전략가들은 전날 공개된 노트에 4월 20일 기준 이전 한주 동안 미국 대형주 펀드의 자금 유출은 196억달러로 2018년 2월 이후 최고를 기록했다고 적었다.

EPFR 글로벌 데이터를 인용한 전략가들은 또 범위를 보다 넓힐 경우 지난주 미국 주식 펀드에서 빠져나간 돈은 지난해 12월 이후 최대라고 밝혔다.

마이클 하넷이 이끄는 BofA 전략가들은 “모두가 약세 견해를 갖고 있다. 그러나 (주식의) 현금화는 이제 시작되고 있다”면서 “극단적 인플레이션”과 금리 충격 환경이 이제 막 자리를 잡고 있다고 덧붙였다.

하넷은 미래의 금리 인상 폭에 대해 “75bp가 새로운 25bp”라고 밝혔다.

미국 주식 펀드들은 올해 들어 지난주까지 모두 약 1000억달러 자금을 끌어들였다. 블룸버그는 투자자들이 인플레이션 헤지 수단으로 미국 주식을 선호해 채권과 신용 펀드에서 돈을 빼내 주식 펀드로 옮긴 것이 그 이유라고 설명했다.

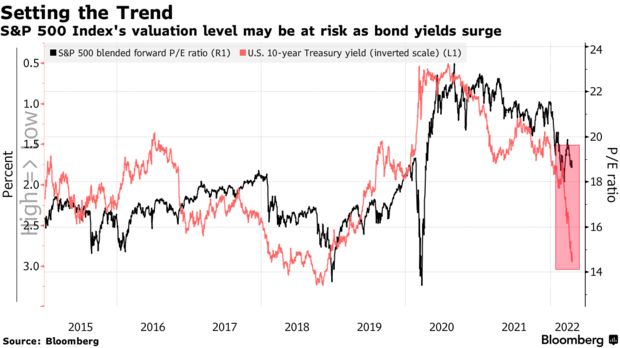

BofA 전략가들은 연준의 긴축 기조는 S&P500지수를 현재 보다 약 4.4% 낮은 4200까지 떨어뜨릴 위험을 제기한다고 밝혔다. 반대로 S&P500지수의 상방향 한계는 지금 수준 보다 9.2% 높은 4800으로 제시됐다.

BofA 전략가들만 연준의 금리 인상에 따른 부정적 영향을 우려하는 것은 아니라고 블룸버그는 지적했다. 그레이엄 세커 등 모건 스탠리 전략가들도 노트에 최근 몇 주간 미국의 실질 수익률 상승은 글로벌 증시에 제한적 영향만 미쳤지만 얼마 지나지 않아 상황은 바뀔 수 있다고 적었다.

세커는 “실질 수익률 상승은 주식에 타격을 줄 수 있다”면서 “지금 이후로는 주식 밸류에이션에 실질 수익률의 추가 상승을 상쇄할 수 있는 느슨한 부분이 거의 없다”고 밝혔다.

*이미지 출처: Bloomberg

같이 보면 좋은 기사