[뉴욕 = 장도선 특파원] 연방준비제도(연준)의 대차대조표 축소를 앞두고 미국 국채의 해외 큰손인 일본 기관 투자자들이 최근 헤지비용 상승으로 국채를 매각, 미국 국채 하락을 부채질하고 있다고 블룸버그가 2일(현지시간) 보도했다.

BMO 캐피탈 마켓의 가장 최근 데이터는 일본 투자자들이 지난 3개월간 미국 국채를 거의 600억달러 매도했다. 이는 일본의 미국 국채 보유고 1조3000억달러에 비해 작은 액수로 간주될 수 있지만 점차 그 규모가 늘어날 가능성이 있는 것으로 지적됐다.

BMO의 금리 전략가 벤 제프리는 일본의 미 국채 매도에 대해 “상당한 매도량으로 우리가 2017년 초 목격했던 일본의 미 국채 매도와 같은 수준”이라고 말했다.

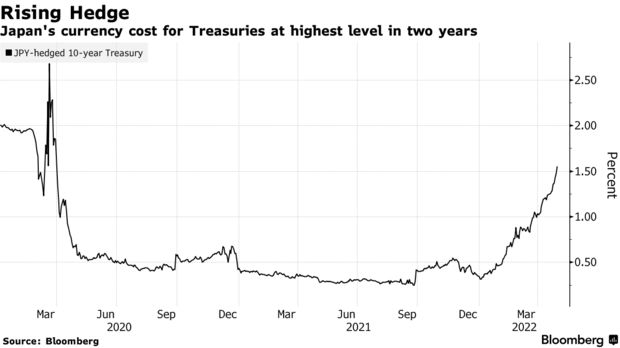

일본 투자자들의 미 국채 매도는 엔화 가치 하락으로 미 국채 투자를 위한 헤지 비용 상승이 원인으로 분석됐다. 현재 미국 국채의 명목 수익률은 일본 국채에 비해 월등 높지만 헤지 비용이 증가하면서 일본 투자자들 입장에서 미 국채 매입의 매력이 떨어졌다는 의미다.

블룸버그에 따르면 뉴욕 시간 2일 오전 6시 55분 현재 10년 만기 미국 국채 수익률은 2.91%지만 엔-달러 환율 변동에 대비한 비용을 감안할 경우 일본 투자자들이 기대할 수 있는 실제 수익률은 1.3%로 낮아진다. 이는 헤지 비용이 2020년 초 이후 최고인 1.55%포인트로 치솟았기 때문이다.

니사이자산운용의 채권부문 매니저 미우라 에이치로는 “헤지비용이 미 국채 투자에 이슈가 되고 있다”고 말했다.

과거에도 연방준비제도(연준)의 긴축과 그에 따른 시장 변동성은 일본 투자자들의 미 국채 매입을 둔화시킨 사례가 있다. 하지만 이번 사이클의 경우 미국의 인플레이션과 금리 정책을 둘러싼 불확실성 때문에 일본 투자자들의 미 국채 외면 기간이 길어질 수도 있다고 블룸버그는 내다봤다.

게다가 유럽 국채가 미 국채 대안으로 등장했다는 의견도 있다. 미쓰비시 UFJ 코쿠사이 자산운용의 펀드매니저 히구치 타쓰야는 “향후 6개월 정도의 기간을 놓고 볼 때 유럽에 투자하는 것이 낮은 헤지 비용 때문에 미국 투자 보다 더 낫다”고 밝혔다.

*이미지 출처: Bloomberg

같이 보면 좋은 기사