[서울=뉴시스] 김경택 기자 = 미국 연방준비제도(Fed·연준)가 26일(현지시간) 연방공개시장위원회(FOMC)에서 기준금리를 0.25% 포인트 올리는 ‘베이비스텝’을 결정한 가운데 코스피에 어떤 영향을 미칠지 주목되고 있다. 증권가에서는 이번 7월 FOMC를 놓고 악재도 호재도 아닌 중립적 이벤트로 평가했다.

27일 금융투자업계에 따르면 미 연준은 지난 25~26일(현지시간) FOMC 정례회의를 갖고 기준금리를 5.25~5.50%로 높였다.

이는 지난해 3월 이후 11번째 금리 인상으로 지난 2001년 3월 이후 22년 만에 최고치다. 한국(기준금리 3.50%)과 미국의 금리 차이는 최대 2.00% 포인트까지 벌어졌다.

이번 금리인상은 이미 예고된 수순이었다. 따라서 시장의 관심은 기준금리를 올리는 게 한번으로 끝나는지 아니면 1회 추가 인상이 있을지 여부에 집중됐다.

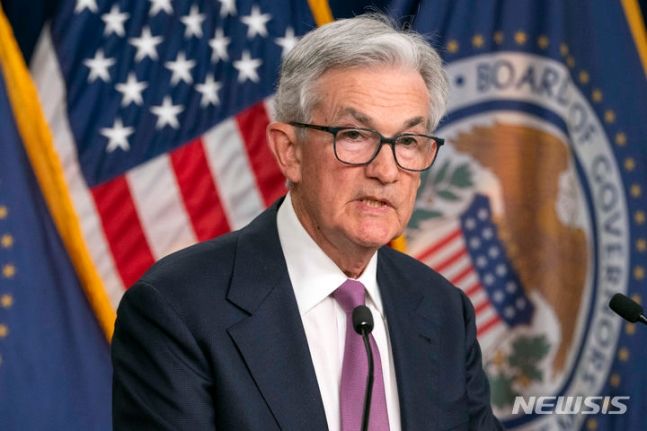

제롬 파월 연준 의장은 FOMC 회의 후 기자회견을 갖고 “데이터(지표)로 뒷받침이 된다면 9월 회의에서 기준금리를 올릴 가능성이 확실히 있다”고 언급했다. 그러면서 데이터 내용에 따라 9월 FOMC에서 기준금리를 동결하는 걸 선택할 수도 있다고 전했다.

증시 전문가들은 연준의 이번 금리인상 결정을 놓고 코스피에 중립적 이벤트라고 평가했다. FOMC가 한국 증시에 미치는 영향은 제한적일 것이라는 설명이다.

박상현 하이투자증권 연구원은 “7월 FOMC는 악재도 호재도 없었던 회의로 요약할 수 있다”며 “향후 발표되는 데이터에 의존해 추가 금리인상을 결정할 것이라는 문구만이 기억되는 회의였다”고 설명했다.

9월 FOMC 회의에서 추가 금리인상도 동결도 모두 열어 놓은 것이라는 설명이다. 애매한 수준의 경제지표가 미 연준 통화정책의 모호성을 짙게한 것으로 평가된다.

박 연구원은 “파월 의장이 향후 금리결정에 있어 포워드 가이던스보다 회의 개최 시마다 라이브 결정할 것을 강조한 것은 물가와 성장 그 어느 쪽도 미 연준의 추가 금리인상이나 동결을 강하게 주장할 수 있는 충분한 근거를 제공하지 못하고 있음의 반증”이라며 “결국 8~9월 중 발표될 물가와 고용지표 추이가 9월 금리결정에 큰 영향을 미칠 것이 더욱 분명해졌다”고 말했다.

이재선 현대차증권 연구원도 “파월 의장의 인터뷰는 원론적인 수준에 그치는 모습으로 경기는 여전히 연착륙 가능성에 무게가 실리고 있다”며 “노동시장의 수급 정상화가 속도는 더딜 수 있겠지만 방향성은 제대로 나아가고 있기 때문에, 강도 높은 경기침체 가능성을 높게 보고 있지는 않는 상황”이라고 설명했다.

그러면서 “연내 추가 금리 인상 여부에 대해서는 포워드 가이던스를 제시하기 보다 경기 지표 확인 뒤에 결정하겠다는 입장을 강조했다”며 “특히 파월 의장은 9월 FOMC 회의까지 8주라는 시간이 남아있기 떄문에 해당 시점 이전 공개되는 고용 및 CPI(소비자물가지수)를 예의주시할 것이라고 언급했다”고 덧붙였다.

◎공감언론 뉴시스 mrkt@newsis.com