오늘 아침 주요 블록체인 미디어를 통해 모건스탠리가 ‘비트코인의 기관 투자가 크게 늘었다는 분석’을 내놨다는 보도를 접하셨을겁니다.

(출처: 모건스탠리)

20억달러 넘는 돈이 100개가 넘는 크립토 펀드를 통해 운용되고 있고 보고서에 집계되지 않았지만 올해는 더 늘어났을 것이라는 게 모건스탠리의 예측입니다.

(출처: 모건스탠리)

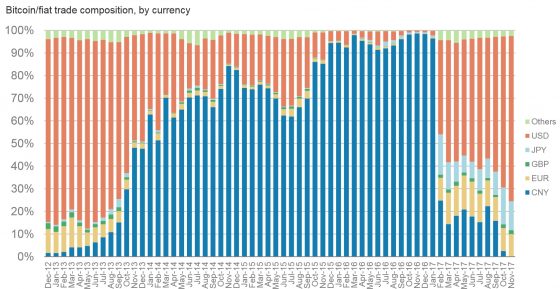

2012년부터 2017년 11월까지의 비트코인 투자에서 초반에 큰 비중을 차지하고 있던 달러의 비중은 2013년 위안화 유입 증가와 함께 줄었다가 다시 2017년 2월부터 커진 바 있습니다. 반면 위안화 비중은 지금은 거의 찾아보기 힘듭니다. 엔화, 유로화, 파운드화 투자도 같은 시기인 2017년 2월부터 늘기 시작했습니다. 위안화가 대부분이던 투자 시장에 갑자기 달러가 유입되기 시작한 것도 2017년 2월입니다.

모건스탠리가 주목하고자 했던 것은 비단 기관 투자의 증가세 뿐만은 아닌 것 같습니다. 과연 비트코인이 ‘통화’로서 기능하냐는 질문에는 ‘아니다’라는 대답을 내놨습니다. 디지털 금이라는 질문에는 반쯤 맞다는 대답을 제시했는데요. 금처럼 쥬얼리나 전자제품 등에 쓰이는 실질적 용도는 없지만 투자자들은 ‘비슷한 가치’를 보유하는 듯 하다는 이유를 들었습니다.

모건스탠리는 비트코인이 기존의 통화 시장을 대체할 수 없는 이유를 적은 유통량으로 꼽고 있습니다. 전세계 총 통화 공급이 달러 기준 90조 달러인데요. 전세계 통화 공급의 0.33%에 불과한 양입니다. 이는 글로벌 카드 결제액 22.7조의 1.3%, 금 투자 2.8조달러의 10.4% 수준입니다.

전세계 금융시장을 100으로 놓고 봤을 때 크기 비교를 해보면 더 와닿을텐데요. 세계 주식 시장이 99, 돈이 90, 미국의 S&P 500지수가 23.52, 미국 국가채무가 14.49라면 암호화폐는 0.53이고 비트코인은 0.3에 불과합니다.

하지만 변동성 면으로 봤을 때는 비트코인이 91이라면 유로달러 환율은 6.45, S&P 500지수는 6.43, 미국 10년물 국채는 3.3에 불과합니다. 규모는 작고 변동성은 큰 시장이라는 것이죠.

모건스탠리는 또 탈중앙화가 중앙화보다 덜 효율적이다는 입장을 내놨습니다. 네트워크 경계의 내외부를 막론하고 어떤 것도 검증없이는 신뢰할 수 없다는 개념에 기반으로 하는 제로 트러스트 모델(zero trust model)이 꼭 필요한가라는 의문도 제기하며 글로벌 카드 사기 비율이 전체 거래의 0.07%에 불과하다는 점도 들고 있습니다.

또 거래 비용이 너무 크다는 점, 500개의 큰 이커머스 쇼핑사이트에서 비트코인을 받아주는 곳은 2017년 3분기 기준 3개에 불과했다는 점, 전체 채굴 의 77%가 6개의 마이닝풀에서 일어나고 있다는 점, 상당 수의 비트코인이 ‘휴면’이라는 점, 비트코인 단일로만 6억3,000만달러에 달하는 해킹이 있었다는 점 등을 들고 있습니다.

모건스탠리에 따르면 은행들의 도입 사례는 아직 뚜렷하지는 않습니다.

중앙은행들은 다만 중앙은행들끼리의 거래 편의를 위한 이머니(e-money)를 만들기 위해 노력은 지속 중이며 스웨덴, 중국, 러시아, 캐나다, 그리고 IMF(국제통화기금)까지 가능성을 논의 중인 것으로 알려졌습니다.

시중 은행 중에 이를 도입한 경우는 UBS가 주도하는 MADREC(Massive Autonomous Distrubuted Reconciliation) 플랫폼이 대표적입니다. 바클레이스, 크레딧스위스, 톰슨로이터 등이 함께 참여한 프로젝트인데요. 은행 간의 스마트 컨트랙트 실행 플랫폼 성격인 이 플랫폼은 여러 데이터를 정확하고 빠르게 검증하는 데 쓰입니다.

유럽연합(EU) 내에서 파생상품, 선물 및 주식, 채권 등을 거래할 때는 무조건 법인식별기호(LEI)를 의무적으로 사용해야 하는 2차 금융상품투자지침(MiFID Ⅱ)의 실효성에 대한 유럽 내 반발이 거셌던 터라 실용적 활용 사례가 될 수 있을 지 기대도 있는 것으로 알려지고 있습니다.

[본 기사는 크립토 투데이를 통해서도 다시 보실 수 있습니다]