“부동산 가격 변동성 심화시 보유·거래세 부담 역진적일 가능성”

[세종=연합뉴스 박원희 기자] 금융투자소득세를 부과하면 총자산 규모가 중간 분위에 해당하는 가구의 세 부담이 다른 분위의 가구보다 낮은 것으로 나타났다.

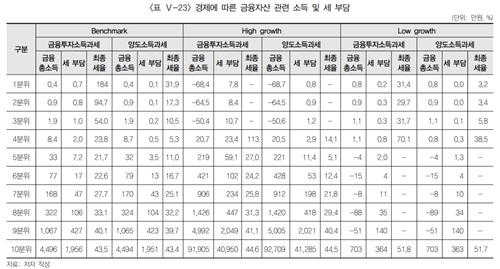

8일 한국조세재정연구원이 발간한 재정포럼 4월호에 따르면 정다운 조세연 연구위원과 강동익 숙명여대 경제학부 조교수는 이런 내용의 ‘투자 및 보유 행태를 고려한 자산 유형에 따른 세 부담 연구’를 발표했다.

연구진은 국내 금융 시장의 모형 경제를 설정하고 과거 투자 및 보유 행태 등을 바탕으로 개인의 50년간 경제활동과 그에 따른 세 부담을 분석했다.

연구진은 현재 예고된 내용대로 금투세가 시행된다고 가정했다. 상장주식 5천만원의 소득까지는 공제되고 그 이상의 소득에 대해서는 20%(3억원 초과분은 25%)의 세금을 부과한다는 내용이다.

증권거래세는 0.2%, 양도소득세는 총금융자산이 25억원이 넘는 경우를 대주주로 분류해 25%의 세율을 각각 부과하는 것으로 가정했다.

아울러 금융소득이 2천만원 이하이면 15.4% 분리과세 되고 2천만원이 넘으면 금융소득 종합과세 대상이 된다고 전제했다.

벤치마크인 기준경제를 기준으로 자산 10분위별로 분석한 결과 금투세를 부과하면 자산 5분위인 가구의 세 부담은 연평균 7만2천원으로 평균 금융 총소득(33만원) 대비 최종 세율은 21.7%로 집계됐다.

이는 10분위(43.5%), 1분위(184%) 등 다른 분위 가구보다 세 부담이 낮은 것이다.

연구진은 이에 대해 “자산이 낮은 가구는 금융투자에 따른 손실로 총소득이 감소하고 배당소득과 증권거래세 등에 따른 세 부담 때문에 전체적인 세 부담이 상대적으로 높았다”며 “자산이 많은 가구는 종합 과세에 따른 누진세율 적용에 의해 세 부담이 높은 것으로 확인된다”고 설명했다.

주식 양도소득세를 부과하는 경우에도 최종 세율은 4분위(5.3%)나 5분위(11.0%)가 1분위(31.9%)와 10분위(43.4%) 등보다 낮았다.

주식 양도소득세와 금투세를 비교하면 자산이 낮은 가구는 양도세 세 부담이 더 낮았다. 1분위의 경우 금투세 최종 세율은 184%, 양도세는 31.9%였다.

주식 양도소득세의 부과 대상이 대주주 등으로 한정돼 부과 범위가 더 적은 결과로 풀이된다.

반면 자산이 많은 가구는 세금의 종류와 관계 없이 세 부담 수준이 비슷했다.

[한국조세재정연구원 제공. 재판매 및 DB금지]

연구진은 부동산 자산에 대해서도 보유세 인상과 거래세(양도소득세) 인하에 따른 세 부담 변화를 추정했다.

분석 결과 보유세를 0.2%포인트(p) 인상하고 양도세를 1%p 인하하면, 전반적으로 자산이 많은 가구일수록 세 부담이 상대적으로 크게 늘었다.

양도세 인하로 자산이 많은 가구일수록 세 부담이 줄어들지만, 보유세 인상이 이들 가구의 세 부담을 더 크게 늘린 결과다.

다만 주택 가격 변동성이 높은 경우 이러한 변화는 자산 2분위와 7분위의 세 부담을 상대적으로 크게 증가시켰다. 보유세 인상과 양도세 인하에 따른 세 부담이 역진적으로 나타날 가능성을 시사한 것이다.

연구진은 “주택 가격의 변동성이 심화하면 중산층(5분위∼8분위)의 경우 매매 결정 과정에서 최적의 선택을 하지 못할 때 직면하는 충격이 상대적으로 더 클 수 있다는 가능성이 그 이유로 생각된다”고 설명했다.

그러면서 “주택 가격의 변화 정도를 가늠해 계층별로 차등적인 정책을 보조적으로 활용해 나가는 것이 납세 저항을 줄이고 합리적인 세 부담을 갖추는 데 중요할 것”이라고 밝혔다.

encounter24@yna.co.kr