[서울=연합뉴스 민선희 기자] 올해 1분기 경제성장률이 예상을 웃돈 가운데 한국금융연구원이 연간 성장률 전망치를 2.5%로 상향했다.

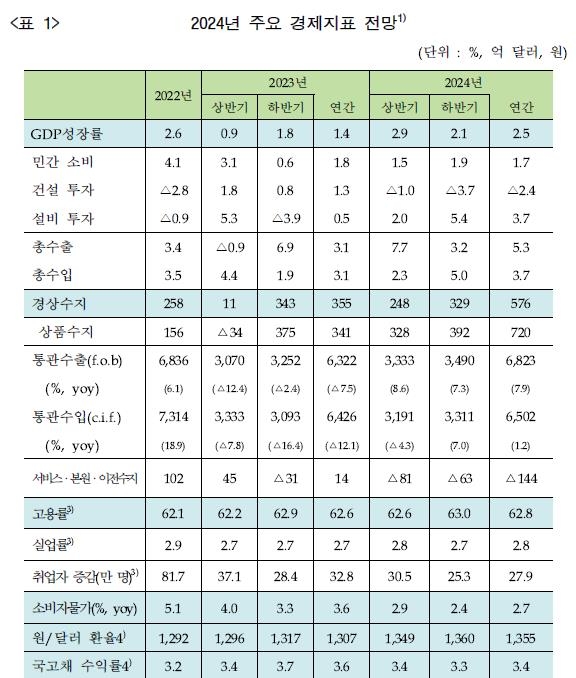

한국금융연구원은 12일 발표한 ‘2024년 수정 경제전망’에서 올해 실질 국내총생산(GDP) 성장률 전망치를 지난해 11월 전망에서 0.4%포인트(p) 올린 2.5%로 제시했다.

연구원은 “고금리와 고물가의 영향으로 민간 소비 회복이 완만하고, 건설투자가 부진할 것으로 예상되지만 반도체 위주로 수출 실적이 크게 개선되고 관련 설비투자가 증가함에 따라 실질 GDP 회복세가 나타날 것”이라고 예상했다.

구체적으로 연구원은 총수출 증가율이 5.3%를 기록할 것으로 전망했다. 지난해 11월 전망치(2.6%)의 2배를 넘는 수준이다.

세계 교역이 완만히 회복하는 가운데, 반도체 수요가 늘어난 덕에 수출이 크게 개선될 것이라는 게 연구원의 분석이다.

총수입 증가율 전망치는 3.7%로, 역시 지난해 11월 전망치(2.4%)보다 상향 조정됐다.

수출 관련 재화 수입 수요가 증가하는 가운데 여행 서비스를 중심으로 서비스 수입도 늘겠지만, 소비재 수입 수요 둔화는 총수입 증가율을 제약할 것으로 예상됐다.

연구원은 민간 소비 증가율이 1.7%에 그칠 것으로 전망해 지난해 11월 전망(2.0%)보다 낮춰 잡았다.

1분기 중 민간 소비가 전기 대비 0.8% 증가하며 양호한 성장률을 기록했지만, 고물가·고금리 장기화로 인해 소비 여력이 제약되며 민간 소비는 연중 완만한 증가율을 보일 것으로 예상됐다.

특히 대내외 경제 여건에 대한 불확실성 또한 소비 심리 회복을 지연시키는 요인으로 작용할 수 있다고 봤다.

연구원은 설비투자와 건설투자 증가율이 각각 3.7%, -2.4%를 기록할 것으로 전망했다.

설비투자는 지난해 11월 전망치(3.4%)보다 상향됐지만, 건설투자는 지난해 11월 전망치(-1.6%)보다 하향 조정됐다.

연구원은 메모리 반도체 수요 반등·고대역폭 메모리 중심 생산설비 확충 수요로 반도체 관련 설비 투자가 반등하면서, 설비투자 증가를 주도할 것으로 내다봤다.

건설투자의 경우 급격한 금리 인상, 부동산 프로젝트파이낸싱(PF) 부실화, 역전세 문제, 주택시장 조정 등 요인으로 수주, 허가, 착공 등 주요 선행지표가 2022년 중반부터 지속해 악화했다.

연구원은 이러한 선행지표의 부정적 흐름이 올해 실적치에 본격적으로 반영될 것으로 분석했다.

소비자물가 상승률은 상반기 2.9%, 하반기 2.4%로 점차 둔화해 연간으로는 2.7%를 기록할 것으로 예상됐다.

소비자물가는 지난해 하반기 중 하락세를 나타냈으나, 중동지역 지정학적 위험 확대에 따른 원자재 가격 불안정, 과실류 등 신선식품 가격 급등세로 올해 들어 다시 3% 내외 수준까지 올랐다.

연구원은 올해 소비자물가가 내수 회복이 미약하고 고금리 부담이 지속됨에 따라 수요 위축 등으로 점진적 하락세를 보일 것으로 전망했다.

다만 지정학적 위험으로 인한 원자재 가격 불확실성, 강달러화 지속 등 공급자 측 요인으로 인해 물가 목표(2.0%)를 상당폭 웃도는 수준에서 유지될 것으로 내다봤다.

국고채 3년물 연평균 금리 전망치는 3.4%로 제시했다.

미국 근원 소비자물가지수 안정을 확인할 때까지 3% 중반대 금리 수준이 유지되다가, 하반기 이후 연방준비제도(Fed·연준)의 정책금리 인하에 대한 기대가 강화되면 국내 금리도 하향 안정화될 것이라는 게 연구원의 분석이다.

연구원은 올해 경상수지 흑자 규모가 576억달러로 확대될 것으로 예상하는 한편, 연평균 원/달러 환율이 1,355원 수준을 기록할 것으로 전망했다.

연구원은 “최근 전반적인 거시경제 흐름을 고려할 때 현재 정책 기조를 유지하면서 경제체질을 개선하고 성장잠재력을 높일 수 있는 거시경제환경 조성에 노력하는 것이 바람직하다”고 강조했다.

같이 보면 좋은 기사