신한·KB 대표 정기예금 연 2.95%…2년 7∼8개월 만에 최저 수준

“기준금리 0.25%p 추가 인하되면 3%대 정기예금 금리 사라질듯”

(서울=연합뉴스) 신호경 한지훈 민선희 기자 = 한국은행의 기준금리 인하 기대와 함께 시장금리가 떨어지자 5대 시중은행의 예금금리도 빠르게 낮아지고 있다.

5대 시중은행 대표 정기예금 상품(1년만기 기준)에서 3%대 금리가 속속 사라지고 2%대가 주류로 자리 잡는 분위기다. 현재 연 3.00%인 기준금리보다 앞서 은행 대출금리가 2%대로 주저앉은 셈이다.

하지만 가산금리를 포함한 대출금리의 경우 여전히 가계대출 관리 등의 명분으로 시장금리 하락 폭만큼 떨어지지 않고 있다. 결국 예대 금리차(대출금리-예금금리)가 벌어지면서 은행 이익만 늘어나는 것 아니냐는 지적이 나온다.

◇ KB·신한 잇따라 0.05%p↓…”기준금리 인하 기대에 낮아진 시장금리 반영”

24일 금융권에 따르면 KB국민은행은 이날부터 대표 수신(예금) 상품인 ‘KB스타 정기예금’의 최고금리(만기 1년 기준·우대금리 포함)를 기존 연 3.00%에서 2.95%로 낮추기로 했다.

KB국민은행 내부 시계열 기록을 보면, 이 상품의 최고금리가 2%대였던 마지막 시점은 2022년 7월 10일이었다. 이후 3%대로 올라섰다가 약 2년 7개월 만에 다시 2%대로 내려왔다.

KB국민은행 관계자는 “한은의 기준금리 인하 기대를 선반영해 최근 특히 1년 안팎 단기 시장금리가 하락하는 추세”라며 “사실 시장금리를 그때그때 반영하자면 좀 더 앞서 낮출 필요가 있었지만, 대표 수신 상품의 금리가 3%대에서 2%대로 바뀌는 것에 상징적 의미가 있는 만큼 최대한 늦추다가 이번 주부터 조정하기로 한 것”이라고 설명했다.

신한은행 역시 20일 대표 수신 상품 ‘쏠편한 정기예금’의 최고금리(1년만기 기준·우대금리 포함)를 연 3.00%에서 2.95%로 0.05%p 인하했다.

신한은행 내부 시계열에서도 해당 상품의 2%대 최고금리는 2022년 6월 이후 2년 8개월 만에 처음이다.

신한은행 관계자도 “수신금리는 시장금리, 조달 상황 등 다양한 요소를 종합해 결정하는데, 이번금리 인하는 은행 자금 조달 금리가 낮아진 데 따른 것”이라고 밝혔다.

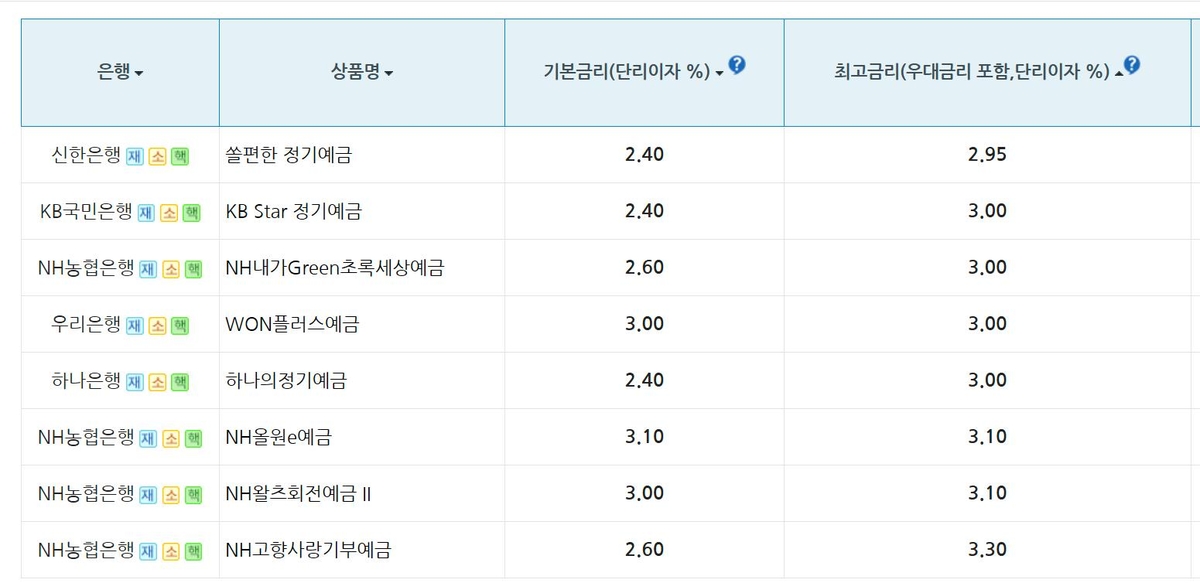

[은행연합회 소비자포털 캡쳐.재판매 및 DB 금지]

◇ SC제일은행 한꺼번에 0.5%p↓…25일 기준금리 인하로 은행 예대차만 커질수도

다른 은행들도 줄줄이 ‘시장금리 반영’을 내세워 예금 금리를 내리고 있다.

SC제일은행은 지난 17일부터 네 가지 거치식예금(정기예금) 금리를 최대 0.50%p 낮췄고, 하나은행도 14일 ‘하나의 정기예금’·’고단위플러스 정기예금’·’정기예금’ 등 3개 상품의 12∼60개월 만기 기본 금리를 0.20%p씩 일제히 하향 조정했다.

은행연합회 소비자포털에 공시된 5대 은행(KB국민·신한·하나·우리·NH농협)의 23일 기준 대표 정기예금 상품의 금리(1년만기 기준)는 연 2.95∼3.30% 수준이다.

신한은행 ‘쏠편한 정기예금'(2.95%)이 지난 20일 2%대로 가장 먼저 내려왔고, 이날 KB국민은행의 ‘KB스타 정기예금’도 2%대에 진입했다.

25일 한은 금융통화위원회가 통화정책방향회의에서 예상대로 기준금리를 2.75%로 0.25%p 낮추면, 나머지 3개 은행의 대표 정기예금 금리도 이르면 이번 주나 다음 주 안에 대부분 2%대로 내려올 가능성이 있다는 게 은행권의 분석이다.

한 시중은행 관계자는 “은행들이 시장금리 하락에도 수신 상품의 금리를 바로 낮추지 못하고 여론 등을 의식해 서로 눈치 보며 인하 시점을 재고 있다”며 “기준금리가 0.25%p 떨어지면 다른 은행들도 이를 명분으로 곧바로 대표 정기예금 상품의 금리를 2%대로 내리고, 3%대 금리는 점차 사라질 것”이라고 예상했다.

한은의 ‘금융기관 가중평균 금리’ 통계에 따르면 예금은행의 작년 12월 신규 취급액 기준 대출 금리와 저축성 수신 금리의 차이, 즉 예대금리차는 1.43%p로 전월(1.41%p)보다 0.02%p 커졌다. 4개월 연속 확대로, 예금 금리 하락 폭이 대출 금리보다 크다는 뜻이다.

다른 시중은행 관계자는 “한은의 기준금리 인하 이후에도 지금처럼 예금 금리가 대출 금리보다 더 빨리 떨어질 경우, 은행 예대금리차는 계속 벌어질 가능성이 있다”고 예상했다.

shk999@yna.co.kr, hanjh@yna.co.kr, ssun@yna.co.kr

같이 보면 좋은 기사